信用保證保險(簡稱“信保”)自在我國保險市場嶄露頭角以來,已走過十余年的發(fā)展歷程。這十年間,信保產品從初期的探索嘗試,到快速擴張,再到如今的規(guī)范調整,既見證了市場的蓬勃活力,也暴露了風險管控的重重挑戰(zhàn)。其中,中國人民財產保險股份有限公司(下稱“人保財險”)與長安責任保險股份有限公司(下稱“長安責任”)的遭遇,尤為引人深思,堪稱行業(yè)發(fā)展的深刻注腳。

一、 十年歷程:從高歌猛進到風險出清

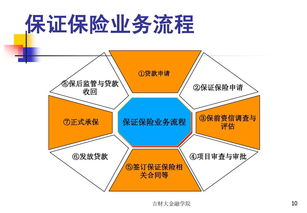

信保業(yè)務的發(fā)展,與國內消費金融、互聯網金融的勃興緊密相連。大約自2013年前后,隨著P2P網貸、消費分期等模式的興起,為其提供風險保障的信用保證保險迎來了高速增長期。保險公司通過承保此類業(yè)務,迅速做大了保費規(guī)模,但也隨之嵌入了底層資產(主要是個人或小微企業(yè)的信貸資產)的信用風險。

初期,行業(yè)普遍對聯合貸款、助貸等模式下的風險估計不足,風控措施相對粗放。隨著經濟周期波動、部分合作平臺經營惡化,以及2020年以來宏觀經濟環(huán)境的變化,信保業(yè)務隱藏的巨額賠付風險開始集中暴露,導致多家險企出現嚴重虧損。監(jiān)管部門隨之出臺多項規(guī)定,嚴控業(yè)務風險,推動行業(yè)從追求規(guī)模轉向注重質量與風險可控。

二、 個案剖析:人保之“最慘”與長安之“最傷”

1. 人保財險:規(guī)模之累,虧損之巨

作為行業(yè)龍頭,人保財險的信保業(yè)務規(guī)模一度領先。其與多家大型互聯網金融平臺合作,承保了海量的消費金融類信用保證保險。正是龐大的業(yè)務體量,在風險來臨時轉化為驚人的賠付壓力。公開財報顯示,其信用保證保險業(yè)務在風險暴露期連年出現數十億乃至上百億元的承保虧損,嚴重拖累了集團整體利潤,被市場稱為“最慘”。這深刻反映了“規(guī)模至上”思維在復雜信用風險面前的脆弱性,以及巨頭轉身、消化歷史包袱的艱難與陣痛。

2. 長安責任:模式之困,償付之危

長安責任的案例則更具警示意義。其曾深度介入P2P網貸平臺的融資性信保業(yè)務,甚至采用了類似“兜底”的模式。當合作平臺大面積“爆雷”時,長安責任作為風險最終承擔者,面臨了遠超其資本金承受能力的索賠,直接導致其償付能力充足率一度降為負數,觸及監(jiān)管紅線,公司經營陷入極度困境,被稱作“最傷”。這一案例極端地揭示了部分險企在業(yè)務拓展中風險意識淡漠、公司治理與風控能力嚴重缺失的問題,幾乎將公司推向絕境。

三、 反思與啟示:風險為本,行穩(wěn)致遠

人保與長安的案例,雖程度不同,但根源相似:在追逐保費增長的過程中,一定程度上忽視了信保業(yè)務“經營的是信用風險”這一本質,低估了經濟下行周期與特定商業(yè)模式(如部分互聯網金融)蘊含的系統性風險。

它們的經歷給整個行業(yè)帶來了沉重而寶貴的教訓:

- 風險定價是核心能力:信保絕非簡單的“通道”業(yè)務,必須具備獨立、審慎、基于大數據和周期的風險定價與評估能力。

- 合作方審查至關重要:必須對融資性信保業(yè)務的合作方(如網貸平臺、助貸機構)進行穿透式管理,嚴格審查其風控能力和資產質量,避免風險傳染。

- 資本約束是生命線:信保業(yè)務,尤其是融資性信保,具有潛在的巨大損失可能性,必須建立與風險暴露相匹配的資本儲備,嚴守償付能力底線。

- 監(jiān)管引導不可或缺:監(jiān)管部門及時出手,劃定“紅線”、抬高門檻、壓降風險敞口,對于糾正市場失靈、防止風險擴散、引導行業(yè)回歸保障本源起到了關鍵作用。

信保產品十年的發(fā)展,是一部跌宕起伏的風險教育史。人保的“慘”與長安的“傷”,是用巨大代價換來的行業(yè)清醒劑。信用保證保險仍有其服務實體經濟、促進消費和小微企業(yè)融資的社會價值,但發(fā)展的前提必須是“風險可控”。唯有真正樹立起“風險為本”的經營理念,強化全流程風控,平衡好規(guī)模、效益與風險的關系,保險業(yè)才能在支持經濟發(fā)展的守護好自身的穩(wěn)健根基,實現真正的行穩(wěn)致遠。